Железный бонус: украинский ГМК пробивается на рынок премиального сырья

«Метинвест» и Ferrexpo в 2020 году предложили рынку сырье с высоким содержанием железа. Каковы его перспективы?

Украинские горнодобывающие компании намерены увеличивать производство и поставки на экспорт железорудного сырья с высоким содержанием железа. Этому будет способствовать рост спроса на подобную продукцию в связи с мировой зеленой трансформацией. Использование в металлургическом производстве DR-окатышей и горячебрикетированного железа (ГБЖ) позволяет значительно снизить выбросы СО2.

Окатыши вышли не комом

В 2020 году украинские компании ГМК показали первые результаты производства премиального железорудного сырья с высоким содержанием железа. Это стало логичным результатом многих лет инвестиций и модернизации производства. В частности, в прошлом году «Метинвест» начал выпуск концентрата с содержанием железа 70,5% и окатышей Fe 67,5%. Проект модернизации обогатительной фабрики Центрального ГОКа стоимостью около $20 млн был завершен в конце первого квартала 2020 года. Всего производство окатышей Fe 67,5% составило 1 млн т. В то же время выпуск на «Метинвесте» концентрата Fe 67% и выше в 2020 году составил 3,1 млн т.

«Группа непрерывно ведет работы по повышению качественных характеристик своих сырьевых продуктов, чтобы сохранить свои позиции в существующих сегментах (концентрат, доменный окатыш) и усилиться в новых, в частности на рынке окатышей для производства железа прямого восстановления (DRI/HBI). В настоящее время продукция со столь высоким содержанием железа поставляется исключительно на экспорт, в страны Европы (пока как BF-окатыш с высоким содержанием железа, за который потребители готовы платить повышенную премию) и Северной Африки. Но в перспективе, по мере увеличения объемов производства сырья с высоким содержанием железа и изменения технологий на металлургических активах «Метинвеста» (замена агломерата на окатыш в доменном процессе), возможно увеличение внутреннего потребления такой продукции», – рассказали в комментарии GMK Center в пресс-службе «Метинвеста».

Также в прошлом году компания Ferrexpo начала производство окатышей с содержанием железа более 67%, достигнув показателя 339 тыс. т, или 3% всего от объема выпуска. Вся эта продукция была отгружена в США.

«Продажи DR-окатышей в 2020 году составили два пробных груза потенциальным покупателям, и мы планируем продать четыре пробных груза в 2021 году», – отметили в комментарии GMK Center в пресс-службе Ferrexpo.

В Ferrexpo говорят, что пробуют различные методы производства DR-окатышей, и поэтому в настоящее время не существует фиксированных дополнительных затрат, связанных с производством данного типа продукции. Для производства этих высококачественных окатышей компания перерабатывает свою руду несколько медленнее и дробит ее как можно мельче. При таком способе затраты на переработку увеличиваются незначительно. Кроме того, Ferrexpo в 2020 году продала 183 тыс. т концентрата с Fe 67%. В первом квартале уже текущего года было выпущено 65 тыс. т этой продукции. Сейчас компания специально производит концентрат в связи с расширением концентратора, которое было завершено в прошлом году.

«Нашей первоочередной задачей всегда является переработка концентрата в окатыши, так как это более выгодно. Но во втором полугодии 2020 года мы завершили проект расширения обогатительной фабрики, который увеличит производство концентрата на 1,5-2 млн т в год. И теперь мы сможем предложить клиентам излишки концентрата. Основным рынком сбыта этого материала являются страны Азии. Вместе с тем объемы товарного концентрата во многом будут зависеть от объемов выпуска окатышей. На первое полугодие запланирована модернизация мощностей по окомкованию с увеличением их производительности на 0,5-1 млн т в год», – рассказывают в Ferrexpo.

Полтавский ГОК (с) GMK Center

Окатыши с повышенным содержанием железа могут использоваться как в доменном производстве, так и для выпуска железа прямого восстановления (DRI). Direct Reduced Iron – процесс прямого восстановления железа из концентрата или окатышей c использованием природного газа. Далее продукт восстановления переплавляется в сталь в электродуговых печах. Этот метод позволяет в 2,2 раза снизить выбросы СО2 по сравнению с конвертерным производством стали. При производстве стали с использованием DRI выделяется 1 т СО2 на тонну стали, вместо 2,2 т при традиционном методе: доменная печь – конвертер. Но для достижения углеродной нейтральности необходима замена природного газа на водород или оснащение печей установками улавливания СО2. Такие технологии в стадии разработки. Об уровне спроса говорят цифры. По данным Midrex Technologies, общее производство прямовосстановленного железа в 2010-2019 гг. в мире выросло в полтора раза – с 70,3 млн т до 108,1 млн т. До 2030 года запланировано открытие множества новых производств по выпуску DRI. По оценкам Международного энергетического агентства (IEA), производство DRI к 2050 году вырастет до 411 млн т.

Железные брикеты

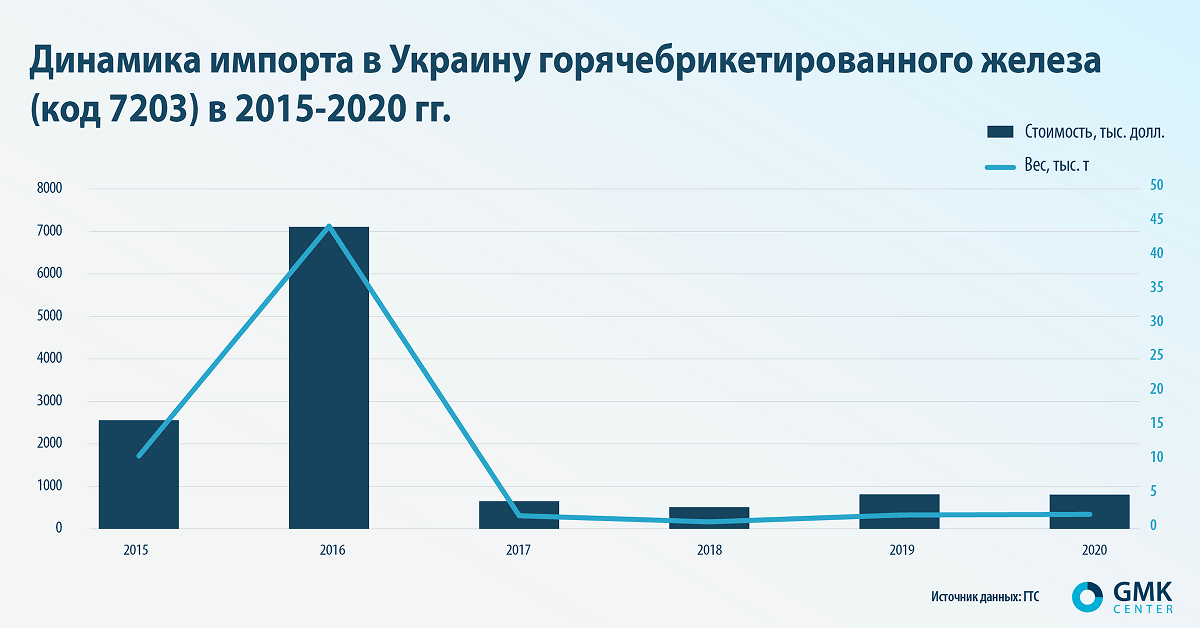

Одним из видов продукции, получаемой при прямом восстановлении железа, является ГБЖ, или НBI (Hot Briquetted Iron). Очевидно, что это очень специфическая продукция, так как динамика ее производства не имеет тенденции к росту. Например, по данным Midrex Technologies, в 2006 году в мире было произведено 8,6 млн т ГБЖ, в 2010-м – 7,21 млн т, в 2019 году – 9,7 млн т. Возможно, следующим этапом после начала производства железорудного сырья с высоким содержанием железа может стать налаживание производства ГБЖ в Украине. До сих пор эта продукция у нас в стране не производилась. При этом народный депутат Сергей Тарута на одном из отраслевых мероприятий ранее выступал за инвестиции в выпуск ГБЖ, являющегося заменителем чугуна и металлолома. В частности, это поможет решить проблему нехватки металлолома. Исторически мощности по изготовлению железа прямого восстановления размещались либо в зонах наличия богатых железных руд (высокое исходное содержание железа, малое количество примесей и пустой породы, легкая восстанавливаемость), либо в регионах с дешевыми энергетическими ресурсами, в частности, природным газом.

«Основные производители ГБЖ сейчас расположены на Ближнем Востоке, в Северной Африке, России и Америке. Украина не отличается высоким уровнем газодобычи, и имеющееся здесь сырье также требует серьезного обогащения. Эти факторы и обусловили отсутствие на текущий момент мощностей по производству DRI в нашей стране», – поясняют в «Метинвесте».

Но по мере развития технологий прямого восстановления железа (в т.ч. с помощью водорода) стало возможным размещать такие производства без особой привязки к залежам природных ресурсов. Ожидается, что одним из самых развивающихся в этом плане регионов станет Европа.

«Мы планируем на первом этапе довести качество собственного окатыша до требований лучших мировых практик в производстве ГБЖ, а уже впоследствии – сосредоточиться на развитии DRI-технологий в Украине, если такая технология будет обеспечивать необходимый экономический эффект для инвестиций», – добавляют в «Метинвесте».

Примерный размер инвестиций в такой проект показывают цифры единственного производителя ГБЖ на всем постсоветском пространстве – российской компании «Металлоинвест». Строительство одного производства мощностью 1,8 млн т длилось три года и обошлось в $660 млн. Тем не менее небольшой объем импорта ГБЖ в Украину наблюдался все последние годы. Максимальный показатель был во время значительного дефицита металлолома в 2015-2016 гг. Тогда ломозаготовители предпочитали экспортировать лом, а не продать внутренним потребителям. Собственно, поэтому в 2016 году и была введена заградительная экспортная пошлина на лом. По большому счету, украинские метпредприятия сейчас не нуждаются в ГБЖ, так как дефицита лома нет – ломозаготовка примерно равна потреблению этого сырья. Производство ГБЖ для внутренних потребностей будет иметь смысл при увеличении доли электросталеплавильных мощностей. Однако это вопрос даже не трехлетней перспективы. Поэтому единственным экономически оправданным вариантом при создании таких мощностей выглядит экспортная ориентация производства.

DRугой рынок

В среднесрочной перспективе будет наблюдаться тренд на глобальное снижение потребления ЖРС. Это связано с общим увеличением выплавки стали в электропечах (где основным сырьем выступает металлолом) в Китае, а также с новыми экологическими ограничениями, направленными на «озеленение» металлургических технологий. В связи с такими тенденциями на рынке железосодержащего сырья останутся только игроки, способные предложить высококачественный продукт, который обеспечит эффективную переработку при минимальном воздействии на окружающую среду. Именно экологические изменения ведут к тому, что спрос на DR-окатыши значительно вырастет. По данным International Iron Metallics Association (IIMA), спрос на DR-окатыши в 2020 году снизился по сравнению с 2019-м на 8,7% – до 38,9 млн т. По некоторым оценкам, DR-окатыши в прошлом году занимали только 27% мирового экспортного рынка окатышей. В 2020 году рынок DR-окатышей столкнулся со снижением премии за содержание железа в ЖРС, которая представляет собой надбавку к базовой цене железорудного сырья. Уровень надбавки в основном определяется глобальным спросом на ключевых рынках.

«Премии за содержание железа в ЖРС зависят от динамики спроса и предложения, как бы это ни было банально. Например, спрос на ЖРС с большим содержанием железа растет, если маржа производителей стали позволяет покупать более дорогое сырье, и растут премии, соответственно. А трудности с предложением выравнивают премии. Как пример, ситуация 2020-2021 гг.: сильный спрос в Китае и трудности с поставками из Бразилии привели к тому, что сырье с меньшим содержанием железа растет в цене быстрее», – поясняет Андрей Тарасенко, главный аналитик GMK Center.

По данным S&P Platts, в прошлом году премии в Европе (Atlantic Pellet Premium) упали с многолетнего максимума в $57/т в 2019 году сразу на 49% – до $29/т и на 18% – до $23/т в Китае (China Spot Pellet Premium). Такая ситуация связана с влиянием пандемии: спрос в Европе упал, и товарные потоки были переправлены в Китай. Средняя премия в 2020 году снизилась на 41% – до $36/т. Мировой спрос на DR-окатыши остается устойчивым. IIMA ожидает, что до 2030 года он может вырасти почти на 90% – до 73,4 млн т. Из них 21,5 млн т – новый спрос. Производители стали во всем мире будут стремиться сократить выбросы СО2, что достигается за счет более широкого использования окатышей вместо агломерата.

«В среднесрочной перспективе мы ожидаем, что экологический контроль в Европе начнет подталкивать металлургов к различным формам производства стали, что, скорее всего, увеличит спрос на DR-окатыши в этом регионе», – отмечают в Ferrexpo.

Сейчас основными поставщиками DR-окатышей являются компании Vale, Bahrain Steel, LKAB, IOC. Ожидается, что рост спроса будет покрываться увеличением производства до 2030 года компанией Vale на 8 млн т в год и еще на 8 млн т за счет возвращения в строй завода Samarco в Бразилии, закрытого с 2015 года. Ожидается ввод в эксплуатацию и других проектов производства DR-окатышей. В настоящее время украинские горнодобывающие компании стараются полноценно выйти на рынок DR-окатышей. IIMA называет «Метинвест» и Ferrexpo, наряду с «Металлоинвестом» и Cleveland Cliffs, развивающимися поставщиками DR-окатышей. К потенциальным возможностям украинских производителей можно отнести проект компании Black Iron с производством 4 млн т окатышей c Fe 68% на первом этапе реализации.

«Освоение производства DR-окатышей требует инвестиций. Соответственно, нужно понимать окупаемость. Если сейчас рынок сталкивается с дефицитом и на нем высокая окупаемость инвестиций, то есть предпосылки для быстрого решения вопроса и насыщения, а может и перенасыщения – тогда премии упадут и инвестиции окажутся не столь эффективными. Сейчас сегмент DR-окатышей достаточно узок. В 2021 году рынок товарных DR-окатышей составит 43 млн т. Наши компании делают первые шаги, пробуют рынок», – говорит Андрей Тарасенко.

Центральный ГОК (с) facebook.com/metinvest

Премиальное будущее

В Украине преобладает кислородно-конвертерный способ производства стали, что связано с наличием в стране больших запасов железорудного сырья. При этом конвертерная технология не имеет значительного потенциала по снижению выбросов. Удельный вес электросталеплавильных мощностей в общем объеме производства стали не превышает 5%. Такая ситуация пока не вписывается в зеленое будущее металлургии.

«Вертикальная интеграция и доступ к ресурсам ЖРС являются преимуществами отечественной металлургии. Но цели по декарбонизации в долгосрочном периоде приведут к снижению спроса на ЖРС и изменению структуры спроса на него. Например, World Steel Dynamics ожидает, что к 2050 году объем производства конвертерной стали снизится на 20%, аналогично снизится и спрос на ЖРС. При этом производство по технологии DRI вырастет на 70%. То есть освоение новой продукции – DR-окатышей – будет для отечественных производителей возможностью сохранить свои позиции на рынке в долгосрочной перспективе», – объясняет Андрей Тарасенко.

К примеру, Ferrexpo и в дальнейшем планирует наращивать выпуск премиальных окатышей.

«Мы будем продолжать увеличивать объемы производства, так как спрос на этот вид окатышей должен продолжать расти», – отмечают в Ferrexpo.

В первом квартале 2021 года на Ferrexpo из-за модернизации оборудования было произведено всего 37 тыс. т окатышей с Fe 67%. По сравнению с четвертым кварталом 2020 года снижение составило 77%. Как отмечают в «Метинвесте», проект на ЦГОКе – начало масштабной программы по повышению качественных характеристик концентрата и окатышей. На других горнодобывающих активах группы в этом направлении сейчас также ведутся активные работы.

«Сейчас значительное внимание направлено на повышение эффективности работы основных производственных переделов ГОКов. Внедряются программы по увеличению производительности техники и ее автоматизации, повышению эффективности буровзрывных работ, а также проекты цифровой трансформации техники и обогатительных секций», – поясняют в Метинвесте».

В частности, Южный ГОК закрыл свой аглоцех и намерен построить на его месте фабрику окомкования по выпуску окатышей Fe 67% и выше. Также «Метинвест» направил 190 млн грн на модернизацию рудообогатительной фабрики СевГОКа.

https://gmk.center/posts/zheleznyj-bonus-ukrainskij-gmk-probivaetsya-na-rynok-premialnogo-syrya/